区块链共识金融博弈体系:FTC的Option Hedge市场

2021-05-20 22:11:42 来源:中国理财新闻网 作者: 评论:0 点击:

而随着期货市场流动性的发展,使得建立更复杂的衍生产品变得更加容易,从而使得Option交易可以更大规模地进行。且期权合约对于数字金融市场来说是一次重要的升级,因为它们为交易者提供了Hedge(对冲)价格变动风险的能力。此外,在博弈论的角度来看,区块链行业的金融体系与传统的金融行业大同小异。

高杠杆性:金融衍生产品的交易采用margin(保证金制度)。即交易所需的最低资金只需满足基础资产价值的某个百分比,区块链金融体系同样是保证金制度,区别只是称呼的不同。

传统的金融衍生品市场中的杠杆交易保证金可以分为Initial margin(初始保证金),维持maintains margin(保证金),并且在交易所交易时采取marking to market(盯市制度),如果交易过程中的保证金比例低于维持保证金比例,那么将收到追加margin call(保证金通知),如果投资者没有及时追加保证金,其将被强行平仓。

数字金融体系的杠杆交易是由不同的数字货币交易对所组成,并使用智能合约进行约束,得益于此,其保证金的属性被削弱了许多,但两者的衍生品属性相同的是:具有高风险高收益的特点。

金融衍生产品还有规避风险的作用,特以期权交易、期权、期货交易等方式规避资产因波动性市场造成的损失,但对冲期权在区块链金融系统中相关的应用尚不多,最近我们关注的FTC(Fusion Technology Coin)在对冲期权方面做出了传统与数字化之间整合的例子。

在FTC的生态中,持有一定数量的FTC即可用钱包地址进入FTC的DApp应用(以太坊链上应用),进入这个应用以后,分为两个阵营:Short(看空)和Long(看多),玩家在其中选择阵营以后继续投入押注的金额;通过智能合约生成一万个以太坊地址,随机抽取1000个地址作为期权对冲使用;随后系统进行随机匹配,双方阵营的玩家向匹配的以太坊地址中转入押注的金额,如果某方的金额过大则另一方将超量匹配玩家来平衡押注的金额,使双方押注金额达到1:1;当金额平衡后则自动开始显示当前以太坊价格和24小时倒计时,不蓄资金池,24小时倒数结束后判定双方的收益。

在这个过程中FTC使用智能合约确保双方是真实的玩家,并且败方无需支付手续费,胜方则需要支付3%的手续费,并可以选择继续开启下一轮押注,也可提币离场。

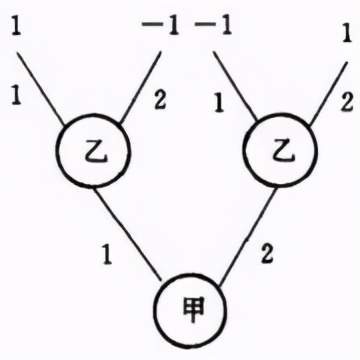

这是一个有趣的博弈组合,在本质上同为零和博弈,即合约交易的双方(在标准化合约中由于可以交易是不确定的)盈亏完全负相关,并且净损益为零,因此称"零和"。但在这个投资过程中,虽然产生了一方盈利一方亏损的情况,但并不是传统的非合作博弈。

(非合作博弈论模型)

且在FTC的市场中,具有很明显的抵押借贷属性,用户在只持有FTC一种代币时,同样能在应用的抵押借贷区来抵押FTC获得以太坊代币来参与Option Hedge,此操作的抵押利率为月度20%,可抵押率为50%,归还后可赎回FTC;同理用户持有以太坊代币则可以提供贷款服务,月度利率为17%,由智能合约操作的借贷交易双方均有借出或抵押凭证。

虽然在这一Option Hedge的过程中,有一方的利益是得到损失的,但由于区块链的共识特性,整体玩家之间所做的博弈组合实质上符合传统的合作博弈,即博弈的双方利益都有所增加,或者至少是一方的利益增加,使整个系统的价值上升,因为FTC生态中所有应用产生的利益,将会全部用来回购市场上的FTC,最终使FTC保持在10万个左右,增强其流动性的同时维持货币总量,拉升需求价值,其采取的是一种合作方式,或者妥协方式。

但在合作博弈的基础上,FTC期权对冲的一方的利益是受到了损失的,这部分又具有非合作博弈的特性。所以传统领域的博弈论并不完全适用于区块链领域,其具有全网络共识的同时,每个独立的个体又在为收益单独决策,但个体的异步行为能使区块链网络的价值稳步上升,这便是近年来金融专家所热衷研究的领域:区块链共识金融博弈体系。

相关热词搜索:

上一篇:从“深圳女孩”到“韭零后”,财商教育为何迫在眉睫?

下一篇:最后一页